楽ラップの税金や確定申告の疑問に答えていきます。

楽ラップを徹底的に調べていますが、結論としては確定申告は不要です。

ただし自分で確定申告したほうがいい場合もあるのでその辺も具体的に解説していきます。

この記事は3分で読み終わります。気軽に読んでみてくださいm(__)m

※【楽ラップとは?】楽天証券のロボアド!運用実積&メリット・デメリットで詳しくまとめていますのでぜひご覧ください。

タップできる目次

楽ラップの税金を解説

楽ラップの税金について学んでいきましょう。

まず前提として楽ラップ含めロボアドバイザーは申告分離課税に区分されています。

申告分離課税とは?

申告分離課税とは、株式等の譲渡により所得が生じた場合のように、他の所得とは分離して税額を計算し、確定申告によって納税する課税方式です。

引用:SMBC日興証券

会社からの給料や収入は総合課税に区分されているので、最高税率55%がかかってしまいます。

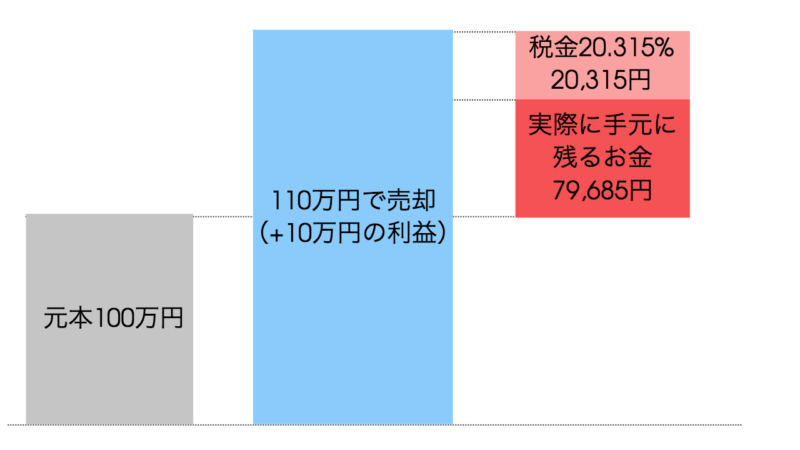

ロボアドバイザーを始めとした株式投資などには申告分離課税といって総合課税の対象にはならずに税率は一律20.315%で抑えることができます。

申告分離課税=所得税15%+復興特別所得税0.315%+住民税5%

※申告分離課税の税率20.315%は利益額に対してかかります。

▼元本100万円が110万円になり売却した場合

株や投資信託と一緒の税金と思ってもらえれば大丈夫ですよ。

とはいえ、確定申告作業を自分でやると言ったらかなり大変な作業…。ましてや確定申告が初めての方はなにがなんだかわからない状態ですよね?

そんな方は「特定口座(源泉徴収あり)」を選べばOK

特定口座(源泉徴収あり)を選べばOK

楽ラップを使う場合、楽天証券の口座開設が必要です。

口座開設時に3つの口座を選択することができますが、かなり重要なところです。

誤った選択をすると確定申告を自分でしなければいけなくなってしまう可能性も。

結論から言うと、よくわからない方は基本的に「特定口座(源泉徴収あり)」を選べばOKです。

▼3つ口座の違い

| 確定申告 | やること | |

| 特定口座(源泉徴収あり) | 不要 | 特になし |

| 特定口座(源泉徴収なし) | 必要 | 年間取引報告書を使って自分で確定申告を行い、税金を収める |

| 一般口座 | 必要 | 税金の計算・確定申告・納税まで自分で行う |

「確定申告やったことないし全部お任せ!」という方は、「特定口座(源泉徴収あり)」を選びましょう。

ロボアドバイザー別特定口座対応状況

| ロボアドバイザー | 特定口座(確定申告が必要ない)対応 |

| ウェルスナビ | ○ |

| THEO(テオ) | ○ |

| 楽ラップ | ○ |

| マネラップ | ✕ |

| 投信工房 | ✕ |

ちなみに、他のロボアドバイザーも見てみます。大手ロボアドバイザーは特定口座に対応していますが、マネラップや投信工房は残念ながら対応していません…。

自分で確定申告をしなくてはいけませんので、「確定申告めんどくさい…」「やっぱりよくわからないから…」という方は、ウェルスナビ・テオ・楽ラップのどれかにするのがベターですね。

お得に活用する方法【具体的に説明】

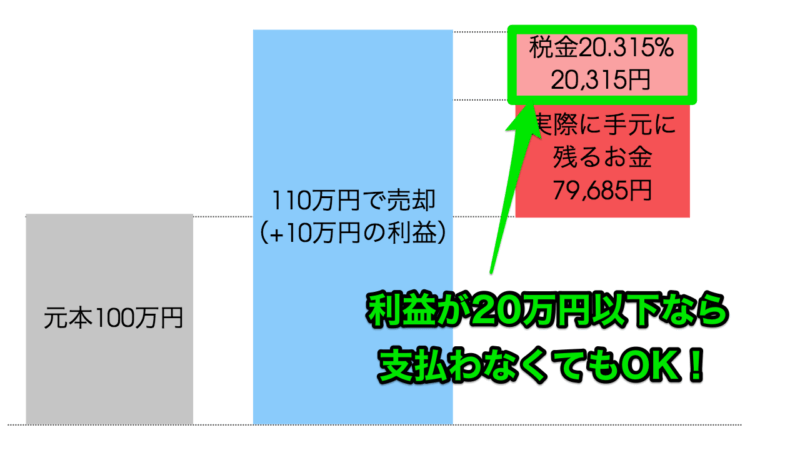

サラリーマンや本業がある方の規定としては、「年間20万円以上を上回る所得」がある方は確定申告が必要と定められています。

年間20万円以下は確定申告の必要なし

つまり、年間20万円を超えなければ確定申告の必要がありません。

楽ラップで年間20万円以上利益が出なかった方で、「特定口座(源泉徴収あり)」を選択していると払わなくてもいい税金を支払っていることになります。

ただし条件があります。

他に副収入があった場合は、その副収入と合算するので、合計で20万円超えた場合は確定申告をして納税が必要です。

さらに「特定口座(源泉徴収なし)」か「一般口座」を口座開設時に選択しておく必要があります。

※おすすめは「特定口座(源泉徴収なし)」です。年間取引報告書を証券会社等が作成してくれます。確定申告はそれを基にするのでカンタンに作れますよ。

もし、楽ラップの運用額も少なく他に副収入がない場合はこちらも検討してみてください。

他の投資と通算・次の年に繰り越して節税する

上記の他にも「特定口座(源泉徴収なし)」か「一般口座」を活用してお得に節税する方法があります。

こちらは他にも株式投資や投資信託を行っている方が対象になります。

- 株式や投信・債券などの売却益、配当金・分配金と通算したい場合

- 「譲渡損失の3年間繰越控除」の適用を受けたい場合

他にも株式や投資信託を運用している方で、その年に損失が発生してしまった場合、楽ラップの利益と相殺することで納税額を減らすことができます。(損益通算)

プラスして、もし楽ラップで損失してしまったら、次年度以降3年間の納税額を減らせる(譲渡損失の繰越控除)ことも可能です。

このように少額で楽ラップを運用する方や、他の投資をしている方は「特定口座(源泉徴収なし)」を検討してみてくださいね。

(※ただし年間取引報告書を使って確定申告は必要です。)

NISA・積立NISA・ジュニアNISA

NISA口座とはカンタンに言うと、申告分離課税の税率20.315%がかからない制度です。

楽ラップ含め投資一任型のロボアドバイザー各社はNISAには対応していません…。

これはしょうがないと割り切って諦めるしかないですね。

アドバイス型は一部対応しています。

まとめ:楽ラップの税金・確定申告

今回は楽ラップの税金・確定申告について解説しました。

今回は楽ラップの税金・確定申告について解説しました。

楽ラップで投資をするにあたり、税金や口座の選び方も知っておいて損はない知識です。

何も知らずに口座開設して無駄に税金を取られていた…。なんてことがないようにぜひ参考にしてみてください。

税金の知識は誰も教えてくれないので、楽ラップに関わらず知っておいたほうがいいですよ。

期間限定で最大20,000ポイントがもらえるキャンペーン中!

楽天ポイントで投資ができたりと楽天証券に登録しておいて損ないです。

楽ラップ 投資ガイド

他のロボアドバイザー

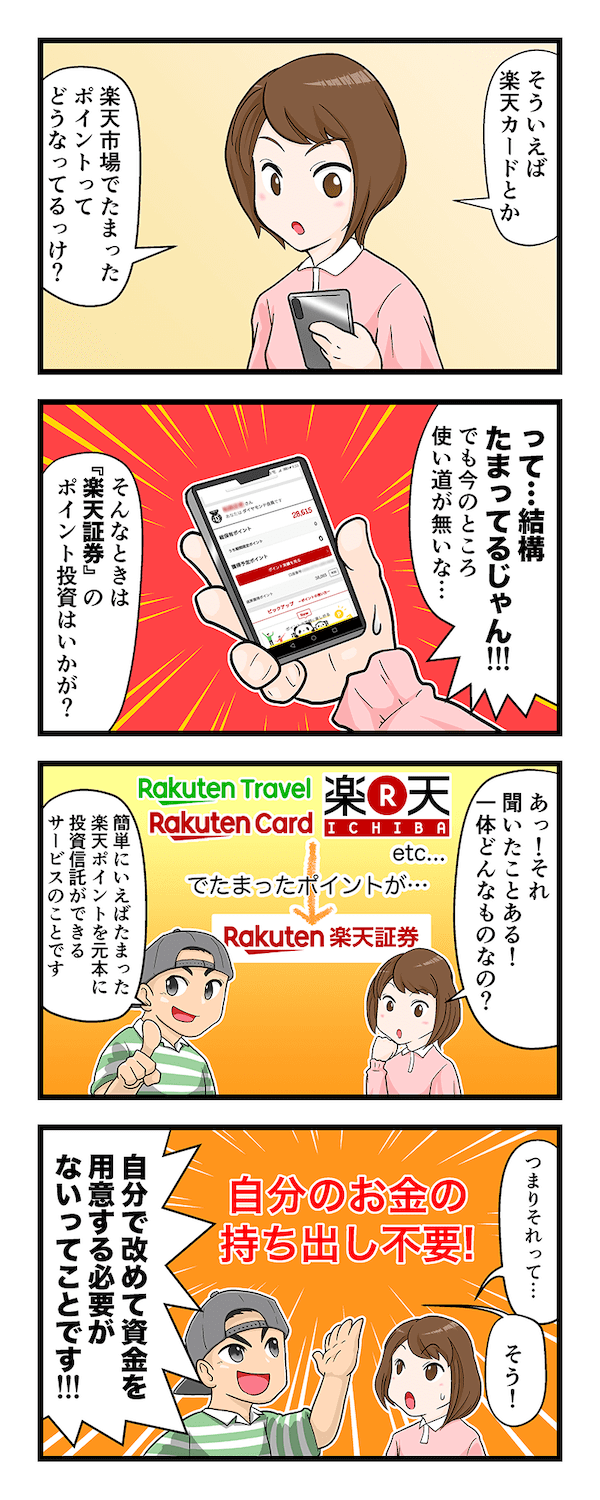

楽天証券はポイント投資もできます

楽天証券は次々と革新的な取り組みをしている証券会社で、今一番注目されているのは「楽天スーパーポイントで投資信託が買えるポイント投資」です。

ポイントを使った投資なので実質リスクゼロ…!

これから投資をはじめてみたい方も痛「手なくお手軽にはじめることができますよ。

資産運用初心者におすすめの投資5選

右も左もわからない投資初心者にやさしく解説!

ほったらかしでOK!運用したらやることなし!

当サイトが厳選しておすすめする投資5選を紹介

SBI証券

SBI証券

楽天証券

楽天証券

ウェルスナビ

ウェルスナビ