そんな疑問に答えます。

本記事の内容:

- ソフトバンク債・SBI債の特徴

- 個人向け社債に投資するかどうか?

安定した投資先として人気の高い社債。その社債を個人でも購入できるようにカスタマイズされたのが個人向け社債です。

最近では、社債に似た投資先と言える「貸付投資のFunds(ファンズ)」の人気はすさまじく、ものの数分で満額成立となってしまいます。

Fundsの商品は社債ではありませんがそれに似た性質を持ち合わせている投資先です。

※なお、Funds(ファンズ)メリット・デメリット!貸付ファンドで資産運用【ソーシャルレンディングの新しいカタチ】で詳しく解説していますのであわせてご覧ください。

そこで、今回は社債で人気のソフトバンク債とSBI債をまとめました。

この記事は3分で読むことができます。この3分で個人向け社債の知識を入れてくださいm(__)m

タップできる目次

個人向け社債とは?

社債とは、企業が必要となる資金を調達するために発行する「債券」です。株式の発行や金融機関の借り入れといった資金調達以外の方法として、よく用いられています。

社債は機関投資家向け以外にも、個人向けに小口化され、各証券会社を通じて購入できることがあります。(取り扱い証券会社は異なる)

引用:クラウドポート

企業がお金を借りることができる手段のひとつが「社債」の発行です。

機関投資家以外に個人向けの社債を「個人向け社債」と呼びます。

機関投資家向けの社債は、数千万円〜数億単位で発行されていて、銀行や共済、年金団体や個人でも富裕層のみ投資ができるものです。

個人向け社債は、数十万〜数百万円で購入できるように小口化されたものをいいます。

個人向け社債は超人気といっても過言ではなくマーケットは非常に盛り上がっています。

https://valuefirst.co.jp/30dai/retailbonds

人気の個人向け社債:ソフトバンク債・SBI債

個人向け社債の人気銘柄は、ソフトバンク債とSBI債です。

その名の通り、ソフトバンク債はソフトバンクが、SBI債はSBIグループが発行しています。

人気の理由は、以下の通り。

- 銀行に比べ、利息が数百倍にも(最大利回り2%程度)

- 基本的には元本保証

- 国債よりも利回りがいい

- 為替リスクがない

運用期間は、多くが2年以上。7年のものも存在します。

と、銀行預金よりも利回りが高く、安定資産の投資先として上記のような理由で人気があります。

とはいえ、デメリットもある

リスクが低いとは言え、一定のリスク(元本割れリスク)は存在します。

元本割れする主な理由は、倒産。この場合は元本割れリスクが非常に高くなります。

個人向け社債を発行するのは大手企業が中心ですが、大手企業と言えども潰れるときは潰れます。元本割れリスクは理解して投資すべきです。

過去の元本割れ一覧

過去、実際に元本割れは起きています。

- マイカル:2001円に経営破綻

- JAL(日本航空):2010年に事実上の経営破綻

- 武富士:2010年に破綻

上記の場合、満額の返済は期待できません。30%程度が返却されることもあればまったく返却されないことも。

ここからは各銘柄別に特徴を解説していきます。

ソフトバンク債:特徴・利回り・期間・募集タイミング

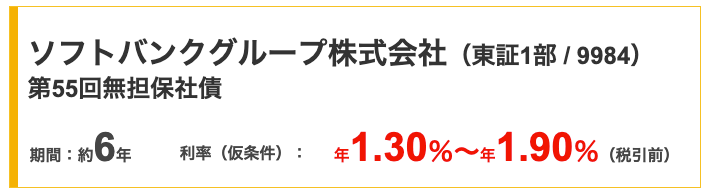

まずはソフトバンク債の概要です。(直近で募集があるので、その概要から。)

| 商品名 | ソフトバンクグループ株式会社第55回無担保社債 |

| 発行体 | ソフトバンクグループ株式会社 |

| 格付(取得予定) | A-(JCR) |

| 期間 | 約6年 |

| 利率(仮条件) | 年1.30%~年1.90%(税引前) |

| 年1.035%~年1.514%(税引後) | |

| お申し込み単位(額面) | 100万円以上、100万円単位 |

| 発行価格・償還価格 | 額面金額の100% |

| 当社お申し込み期間(予定) | 4/15(月)12:00 ~ 4/25(木)14:00 |

| 払込期日(発行日) | 4/26(金) |

| 満期償還日 | 2025/4/25 |

| 利払日 | 毎年 4/26および10/26 |

| 初回 : 2019/10/26 | |

| 発行額 | 5,000億円 |

約6年、最大利回り1.90%の個人向け社債となります。

以前までは利回り+2%を超えたときもあったので、下落傾向ですね。

基本的には元本は割らない設定ですが、投資商品ですので元本割れもあり得ます。

社債で元本割れとなる=デフォルトが主な要因。その判断基準として、格付けが確認できます。

ソフトバンク債の格付けは「A-」で、上から3番目、下から7番目です。

格付け期間の格付け基準

格付けは、JCR(日本格付研究所)が行っています。格付け基準は以下の通り。

| AAA | 債務履行の確実性が最も高い |

| AA | 債務履行の確実性は非常に高い |

| A | 債務履行の確実性は高い |

| BBB | 債務履行の確実性は認められるが、上位等級に比べて、将来債務履行の確実性が低下する可能性がある |

| BB | 債務履行に当面問題はないが、将来まで確実であるとは言えない |

| B | 債務履行の確実性に乏しく、懸念される要素がある |

| CCC | 現在においても不安な要素があり、債務不履行に陥る危険性がある |

| CC | 債務不履行に陥る危険性が高い |

| C | 債務不履行に陥る危険性が非常に高い |

| LD | 一部の債務について約定どおりの債務履行を行っていないが、その他の債務については約定どおりの債務履行を行っているとJCRが判断している |

| D | 実質的にすべての金融債務が債務不履行に陥っているとJCRが判断している |

ソフトバンクはAなので、「債務履行の確実性は高い」とのこと。

悪くはないという状況と言えますね。

SBI債:特徴・利回り・期間・募集タイミング

SBI債は直近で募集はありませんが、過去ほぼ毎年募集をしています。以下は2018年時の概要。

| 商品名 | SBIホールディングス株式会社 2020/7/20満期 円建社債 (第37回SBI債) |

| 発行体 | SBIホールディングス株式会社 |

| 発行体格付 | BBB(R&I) |

| 期間 | 約2年 |

| 利率(※1) | 年0.48%(税引前) |

| 年0.382%(税引後) | |

| お申し込み単位(額面) | 額面10万円以上、10万円単位 |

| 売出価格・償還価格 | 額面金額の100% |

| 当社お申し込み期間(予定) | 7/9(月)12:00 ~ 7/19(木)14:00 |

| 発行日 | 2018/7/19 |

| 受渡日(利払起算日) | 2018/7/20 |

| 償還日 | 2020/7/20 |

| 利払日(※2) | 年2回 1/20および7/20 初回 : 2019/1/20 |

| 営業日 | 東京、ロンドンの銀行営業日 |

| 発行額 | 200億円 |

約2年、最大利回り0.48%の個人向け社債となります。SBI債は2年程度の短期案件多いですね。

利回りは、税引後で0.382%と、銀行預金よりはいいもののそこまでの魅力が薄いのは事実。

また、SBI債の格付けは「BBB」で、上から4番目、下から6番目とソフトバンク債よりも低くなっています。

この格付けを見てどう判断するかは投資家次第ですね…。

ソフトバンク債・SBI債に投資するか?

そんな疑問があれば個人的には「ノー」です。元本少なめで、上記利回りだと旨味は少ないため。

さらに言うと、もっとリターンをとっていきたいので物足りません…。

とはいえ、資金が多く安定資産として投資するには、選択肢としてはありだと思います。資金が多くなるとより安定的な投資にシフトしていくと思うので。

IPO投資に必須の証券会社

登録は無料。5分で完了!

社債”風”の投資。Funds(ファンズ)

もし、こういった投資をしたいと言うならば、個人向け社債ではなく、Funds(ファンズ)がいいですね。

個人が出資した資金は、ファンド組成企業を通じて、当該ファンド組成企業の関係会社に貸し付けられます。

投資家が負う主なリスクは、①ファンド組成企業の信用力と②借り手である関係会社から返済が正常に行われるかという点にあり、その商品性やリスクは個人向け社債にも類似したものとなっています。

※少しややこしいので、解説しているサイト様から引用しています。

①ファンド組成企業の信用力という点では、一部上場企業や成長が期待できるスタートアップ企業をFundsが精査・選定し信用力を高めています。

個人向け社債でも会社が倒産してしまえば、購入した債権は水の泡、信用力がものを言います。

なのでソフトバンク債は高利回りなのはもちろん、信用力という観点からも人気が高いと言えますね。

②借り手である関係会社から返済が正常に行われるかどうか、という点のポイントは関係会社貸付スキームと呼ばれているものにあります。

ざっくりいうと、個人投資家の投資先である一部上場企業や信用力の高い企業の関係会社に貸付しています。

そうすることにより、一部上場企業などに「返済の義務」が発生します。

もし貸し付けた企業で運用の遅延やデフォルトが起こったとしても基本的には投資家のリスクを一部上場企業などに「受け止めてもらう」形になり、投資家のリスクは非常に低くなるということです。

このような理由から社債に似た商品であると言えるんですね。

さらに、先日募集があった(即満額成立)のファンドでは、かなり安心できる仕組みが備わっていました。

それはなんと!上場企業の連帯保証付き…。詳しくは、【1分で終了】Funds(ファンズ)東京スカイツリーリバーサイドファンドは投資対象か検討するで記載していますのであわせてご覧ください。

https://valuefirst.co.jp/30dai/funds-osusume_fund

Fundsと個人向け社債との違い

違いを一覧でまとめました。

| 個人向け社債 | Funds | |

| 購入方法 | 各証券会社 | Funds |

| 最低購入額 | 10万円以上 | 1円以上 |

| 利回り | 最大2%程度 | 最大2~6%程度 |

| 運用期間 | 長期(2年以上) | 比較的短期(数ヶ月〜1年) |

| 貸付先 | 事業資金として企業に貸付 | |

| リスク・リターン | ローリスク・ローリターン | ミドルリスク・ミドルリターン |

両者、株式やFXのように相場には大きく左右されず安定して運用することができます。

両者ともにリスクは低く、安定したリターンが期待できます。

その中でもFundsは多少のリスク込みでリターンの高い投資先もあるので、状況に応じて投資可能ですね。

注目の貸付投資サービス

※無料で登録。入力は5分だけ

まとめ:ソフトバンク債・SBI債の特徴

今回は、個人向け社債の中でも特に人気のソフトバンク債とSBI債の特徴・利回りなどをまとめました。

途中でも言いましたが、現在のぼくの状況では運用する旨味はありません。もっとリスク取りつつリターンも狙っていきたいため。

とはいえ、個人向け社債にピッタリの方もいて、

- 多くの資金がある

- ほったらかし

- リスクをあまり取りたくない

こんな方にはおすすめです。

個人向け社債はSBI証券で取扱があります。(SBI債はもちろんですね)

無料で登録可能、他にも使い道が多い証券会社なので登録しておいて損はありません。

社債をお考えの方はぜひ。

SBI債があるSBI証券

登録は無料。5分で完了!

同じような投資先:Funds(ファンズ)もおすすめ

社債”風”の貸付投資Funds(ファンズ)社債と言われるくらい安全性は高く連帯保証つき商品も存在します。

社債”風”の貸付投資Funds(ファンズ)社債と言われるくらい安全性は高く連帯保証つき商品も存在します。

2~6%代のファンドが充実していますよ。(とはいえ現在は超人気のためクリック合戦となっています…。

ソーシャルレンディング投資ガイド

ソーシャルレンディング・クラウドファンディング会社

ソーシャルレンディングのコラム

取材記事:

トラブルまとめ:

資産運用初心者におすすめの投資5選

右も左もわからない投資初心者にやさしく解説!

ほったらかしでOK!運用したらやることなし!

当サイトが厳選しておすすめする投資5選を紹介

SBI証券

SBI証券

楽天証券

楽天証券

ウェルスナビ

ウェルスナビ